Was bedeutet „Kredit ohne Schufa“?

Das Wichtigste auf einen Blick

- Die Schufa sammelt Daten zum bisherigen Zahlungsverhalten von Verbraucherinnen und Verbrauchern in Deutschland.

- Banken sind verpflichtet, vor einer Kreditvergabe die Bonität zu prüfen – häufig unter Einbeziehung der Schufa oder einer anderen Auskunftei.

- Ein „Kredit ohne Schufa“ bedeutet nicht automatisch, dass keine Bonitätsprüfung stattfindet.

„Kredit ohne Schufa“ klingt nach einer Finanzierung ganz ohne Prüfung. Doch in Deutschland sind Banken verpflichtet, die Kreditwürdigkeit zu überprüfen. Das bedeutet: Auch wenn keine Schufa-Abfrage erfolgt, findet in der Regel trotzdem eine Bonitätsprüfung statt. Hier erfahren Sie, was hinter dem Begriff steckt und worauf Sie bei entsprechenden Angeboten achten sollten.

Inhalt dieser Seite

- 1Kredit ohne Schufa – geht das überhaupt?

- 2Im Video: Franzi erklärt den Grund der SCHUFA-Abfrage

- 3Bedeutet „ohne Schufa“ automatisch ohne Bonitätsprüfung?

- 4Kredit trotz negativer Schufa: Was ist möglich?

- 5Spezialfall: Wenn die Schufa zu wenig Daten hat

- 6Alternativen zum „Kredit ohne Schufa“ – und ihre Risiken

- 7Bonitätsprüfung: Ein Merkmal seriöser Anbieter

- 8Häufige Fragen zu Kredit ohne Schufa

Kredit ohne Schufa – geht das überhaupt?

Die kurze Antwort lautet: Ein Kredit ganz ohne Bonitätsprüfung ist in Deutschland nicht zulässig. Banken sind gesetzlich verpflichtet zu prüfen, ob ein Kredit verantwortungsvoll vergeben werden kann. Dazu gehört immer eine Einschätzung der Kreditwürdigkeit.

Das bedeutet jedoch nicht zwangsläufig, dass immer eine Schufa-Abfrage erfolgen muss. Ein „Kredit ohne Schufa“ kann im Einzelfall bedeuten, dass keine Abfrage bei der Schufa stattfindet, sondern eine andere Auskunftei genutzt wird oder die Bank eigene Prüfverfahren anwendet. Eine Bonitätsprüfung findet aber auch dann statt.

Wer mit einem „Kredit ohne Bonitätsprüfung“ wirbt, sollte kritisch hinterfragt werden. Seriöse Kreditinstitute prüfen stets, ob die Rückzahlung realistisch ist – nicht zuletzt, um Verbraucherinnen und Verbraucher vor finanzieller Überforderung zu schützen.

Warum Banken eine Bonitätsprüfung durchführen müssen

Wer ist die Schufa und was bedeutet Schufa-Score?

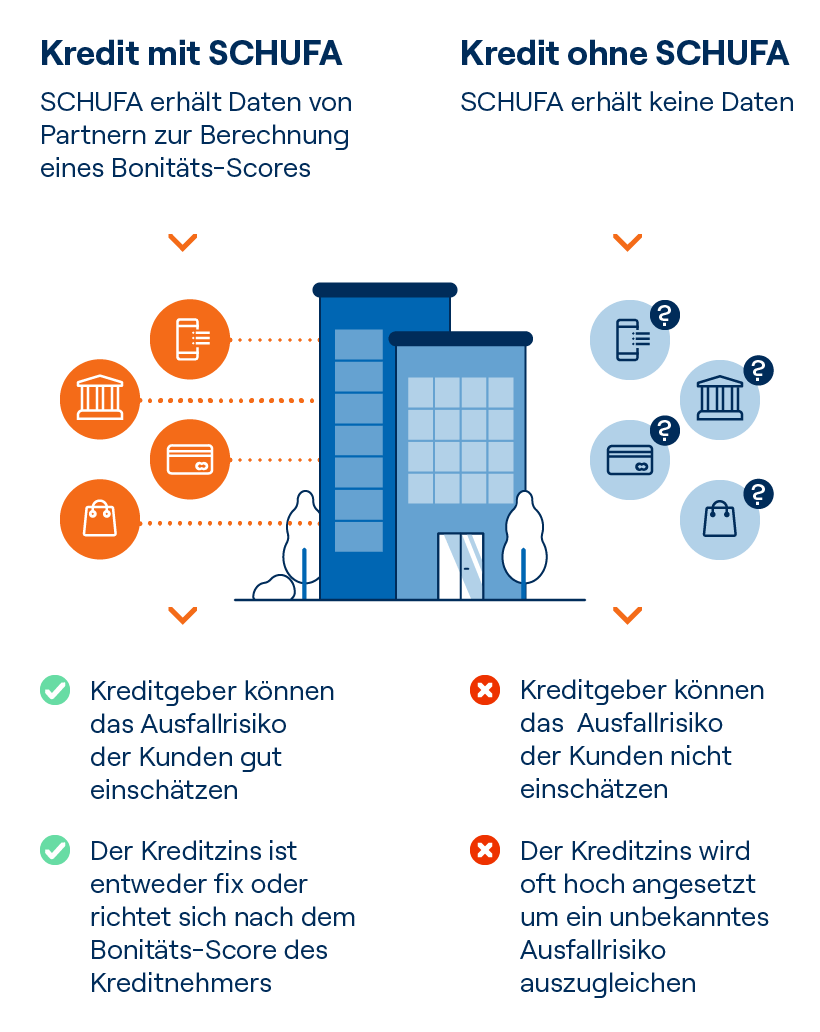

Die Schufa (Schutzgemeinschaft für allgemeine Kreditsicherung) ist eine Wirtschaftsauskunftei, die Daten zum Zahlungsverhalten von Verbraucherinnen und Verbrauchern in Deutschland sammelt. Sie speichert beispielsweise Informationen über bestehende Kredite, Kreditkarten, Girokonten oder offene Forderungen. Unternehmen wie Banken, Mobilfunkanbieter oder Versandhändler nutzen diese Daten, um die Zahlungsfähigkeit einschätzen zu können.

Aus den gespeicherten Informationen berechnet die Schufa einen sogenannten Schufa-Score. Dieser Wert soll prognostizieren, wie wahrscheinlich es ist, dass eine Person ihren finanziellen Verpflichtungen zuverlässig nachkommt. Je höher der Score, desto geringer wird das Ausfallrisiko eingeschätzt.

Wichtig ist dabei: Die Schufa entscheidet nicht über die Vergabe eines Kredits. Sie stellt lediglich Informationen und einen Score zur Verfügung. Die endgültige Entscheidung trifft immer das jeweilige Kreditinstitut.

Beeinflusst eine Kreditanfrage meinen Schufa-Score?

Im Video: Franzi erklärt den Grund der SCHUFA-Abfrage

Bedeutet „ohne Schufa“ automatisch ohne Bonitätsprüfung?

Nein. Auch wenn der Begriff „Kredit ohne Schufa“ etwas anderes vermuten lässt: Eine Bonitätsprüfung ist in Deutschland immer erforderlich. Banken sind gesetzlich verpflichtet zu prüfen, ob die Rückzahlung eines Kredits realistisch ist.

„Ohne Schufa“ bedeutet nicht „ohne Prüfung“. Gemeint ist meist lediglich, dass keine Abfrage bei der Schufa erfolgt. Stattdessen kann die Kreditwürdigkeit auf anderem Weg bewertet werden, zum Beispiel durch:

- Abfrage einer anderen Auskunftei

- Prüfung von Einkommensnachweisen

- Bewertung bestehender Verpflichtungen

- Analyse von Kontoauszügen

Die Rückzahlungsfähigkeit wird also trotzdem geprüft – nur über andere Informationsquellen.

Wichtig zu wissen: Angebote, die ausdrücklich mit einem „Kredit ohne Bonitätsprüfung“ werben, sollten kritisch hinterfragt werden. Seriöse Kreditinstitute verzichten nicht auf eine Einschätzung der finanziellen Situation, da sie gesetzlich zur verantwortungsvollen Kreditvergabe verpflichtet sind.

Kredit trotz negativer Schufa: Was ist möglich?

Eine negative Schufa bedeutet nicht automatisch, dass ein Kredit grundsätzlich ausgeschlossen ist. Sie kann die Kreditaufnahme jedoch erschweren, da Banken das Ausfallrisiko höher einschätzen. Ob ein Kredit trotz negativer Schufa möglich ist, hängt daher immer von der individuellen Situation ab.

Entscheidend ist, wie schwer der Eintrag wiegt und wie Ihre aktuelle finanzielle Lage aussieht. Eine bereits erledigte Forderung wird anders bewertet als eine laufende Zahlungsstörung oder eine Privatinsolvenz. Ebenso wichtig ist, ob ein regelmäßiges Einkommen vorhanden ist und die monatliche Belastung realistisch tragbar erscheint.

Prüfen Sie vor einem Kreditantrag Ihre SCHUFA-Einträge

Welche Faktoren spielen eine Rolle?

Banken prüfen bei einem Kreditantrag vor allem, ob die Rückzahlung realistisch erscheint. Dabei spielen insbesondere folgende Punkte eine Rolle:

- regelmäßiges, nachweisbares Einkommen

- ein gesichertes Beschäftigungsverhältnis

- keine laufende Insolvenz

- überschaubare bestehende Verpflichtungen (z. B. Unterhalt)

Je nachvollziehbarer und stabiler die finanzielle Situation ist, desto höher sind die Chancen auf eine Kreditbewilligung – auch bei negativer Schufa.

Achtung bei alternativen Anbietern

Wer mit negativer Schufa nach Finanzierungsmöglichkeiten sucht, stößt online schnell auf Angebote, die schnelle Hilfe versprechen. Hier ist besondere Aufmerksamkeit gefragt. Häufig sind solche Kredite mit deutlich höheren Kosten verbunden oder es werden Gebühren verlangt, bevor überhaupt ein Vertrag zustande kommt.

Seriöse Kreditgeber prüfen immer die Rückzahlungsfähigkeit und verlangen keine Vorauszahlungen. Unrealistische Versprechen wie „Kredit garantiert trotz Schufa“ oder „ohne jede Prüfung“ sollten daher kritisch hinterfragt werden.

Spezialfall: Wenn die Schufa zu wenig Daten hat

Nicht immer ist eine negative Schufa der Grund für eine Kreditablehnung. Manchmal liegen schlicht zu wenige Informationen vor, um eine verlässliche Einschätzung der Kreditwürdigkeit zu treffen.

Das kann beispielsweise der Fall sein, wenn:

- jemand noch sehr jung ist,

- bisher kaum Verträge mit längerer Laufzeit abgeschlossen wurden,

- oder nur wenige Zahlungserfahrungen gespeichert sind.

In solchen Situationen basiert der Bonitätsscore stärker auf statistischen Vergleichswerten als auf individuellen Erfahrungsdaten. Für Banken entsteht dadurch Unsicherheit, weil die tatsächliche Zahlungsfähigkeit schwer einzuschätzen ist.

Auch veraltete oder fehlerhafte Einträge können dazu führen, dass der Score nicht die aktuelle finanzielle Situation widerspiegelt. Deshalb kann es sinnvoll sein, regelmäßig eine Selbstauskunft einzuholen und gespeicherte Daten zu prüfen.

Wichtig zu wissen: Eine geringe Datenlage ist nicht gleichbedeutend mit schlechter Bonität – sie kann aber die Kreditentscheidung erschweren.

Alternativen zum „Kredit ohne Schufa“ – und ihre Risiken

-

Kredit bei ausländischen Banken

Einige ausländische Banken greifen nicht auf die deutsche Schufa zurück. Das bedeutet jedoch nicht, dass keine Prüfung erfolgt. Auch hier werden Einkommen, Beschäftigung und finanzielle Verpflichtungen bewertet.

Wichtig ist zu wissen: Solche Kredite sind häufig mit höheren Zinsen verbunden. Zudem können rechtliche Fragen im Streitfall komplizierter sein, insbesondere wenn der Anbieter im Ausland sitzt.

-

Der sogenannte „Schweizer Kredit“

Der Begriff „Schweizer Kredit“ wird häufig im Zusammenhang mit „Kredit ohne Schufa“ genannt. Gemeint ist ein Kredit, bei dem keine Schufa-Abfrage erfolgt.

Entscheidend ist jedoch: Auch hier findet immer eine Bonitätsprüfung statt – nur eben nicht über die Schufa, sondern über Einkommensnachweise und andere Unterlagen. Der Prüfaufwand ist teilweise höher, was sich in den Konditionen widerspiegeln kann.

-

Kredit von Privatpersonen oder über Plattformen

Über sogenannte Peer-to-Peer-Plattformen vermitteln private Anleger Kredite an Privatpersonen. Teilweise sind hier auch Finanzierungen trotz negativer Schufa möglich.

Allerdings sollten Kreditnehmende genau prüfen:

- Wie hoch sind Zinssatz und Gebühren?

- Gibt es transparente Vertragsbedingungen?

- Ist der Anbieter klar identifizierbar und erreichbar?

Auch private Kredite bergen Risiken, insbesondere wenn Konditionen unklar formuliert sind.

-

Kredit mit Bürge oder Sicherheiten

Eine Möglichkeit, die Chancen auf einen Kredit trotz negativer Schufa zu erhöhen, ist ein Bürge oder zusätzliche Sicherheiten. Ein Bürge verpflichtet sich, im Notfall für die Rückzahlung einzustehen. Auch werthaltige Sicherheiten können das Risiko für die Bank reduzieren.

Dennoch gilt: Eine vollständige Prüfung der finanziellen Situation findet weiterhin statt.

Bonitätsprüfung: Ein Merkmal seriöser Anbieter

Auch wenn ein „Kredit ohne Schufa“ verlockend klingt, ist eine transparente und verantwortungsvolle Bonitätsprüfung langfristig die sicherere Lösung. Sie schützt sowohl Kreditnehmende als auch Banken vor finanziellen Risiken.

Wer unsicher ist, ob die eigene Bonität ausreicht, sollte auf Anbieter setzen, die:

- eine unverbindliche Anfrage ermöglichen

- klar über Konditionen informieren

- keine versteckten Gebühren verlangen

- die Kreditanfrage schufa-neutral stellen (= Konditionsanfrage)

Eine sogenannte Konditionenanfrage hat keinen Einfluss auf den Schufa-Score. So lässt sich prüfen, ob eine Finanzierung grundsätzlich möglich ist – ohne negative Auswirkungen auf zukünftige Anfragen.

Seriöse Kreditinstitute legen Wert auf Transparenz, klare Bedingungen und eine faire Einschätzung der individuellen Situation. Auch bei schwieriger Bonität kann eine Prüfung sinnvoll sein, denn nicht jeder negative Eintrag führt automatisch zur Ablehnung.

Checkliste: Daran erkennen Sie seriöse Kreditanbieter

Bevor Sie einen Kreditvertrag abschließen, sollten Sie auf einige grundlegende Merkmale achten:

- Keine Gebühren vor Vertragsabschluss:

Seriöse Kreditinstitute verlangen keine Bearbeitungsgebühren, Vermittlungsentgelte oder „Servicepauschalen“, bevor ein Kreditvertrag zustande gekommen ist oder eine Auszahlung erfolgt. Werden bereits im Vorfeld Zahlungen gefordert, sollte das kritisch hinterfragt werden.

- Transparente Konditionen:

Zinssatz, effektiver Jahreszins, Laufzeit, Monatsrate und mögliche Zusatzkosten sollten klar und verständlich dargestellt sein. Wichtige Informationen gehören nicht ins Kleingedruckte. Je transparenter die Konditionen kommuniziert werden, desto besser lässt sich das Angebot vergleichen.

- Bonitätsprüfung statt unrealistischer Versprechen:

Aussagen wie „Kredit garantiert ohne Prüfung“ oder „Sofortkredit trotz jeder Schufa“ sind Warnsignale. Eine verantwortungsvolle Kreditvergabe setzt immer eine Prüfung der finanziellen Situation voraus. Fehlt diese vollständig, steigt das Risiko für problematische Vertragsbedingungen.

- Vollständige Anbieterangaben:

Ein seriöser Anbieter verfügt über ein vollständiges Impressum, eine ladungsfähige Adresse und klare Kontaktmöglichkeiten. Ein erreichbarer Kundenservice und transparente Unternehmensangaben schaffen zusätzliche Sicherheit.

- Datenschutz und sichere Datenübertragung:

Bei einer Kreditanfrage werden sensible persönliche und finanzielle Daten übermittelt. Achten Sie darauf, dass die Daten verschlüsselt übertragen werden und der Anbieter auf Datenschutzstandards hinweist.

Eine sorgfältige Prüfung des Anbieters kann helfen, finanzielle Nachteile zu vermeiden.

FAQ: Häufige Fragen zu Kredit ohne Schufa

-

Ist ein Kredit ohne Schufa in Deutschland legal?

Ein Kredit ohne jede Bonitätsprüfung ist in Deutschland nicht zulässig. Banken sind gesetzlich verpflichtet, die Rückzahlungsfähigkeit zu prüfen. Möglich ist lediglich, dass keine Schufa-Abfrage erfolgt, stattdessen aber andere Prüfverfahren genutzt werden.

-

Bedeutet „Kredit ohne Schufa“ automatisch bessere Chancen?

Nicht unbedingt. Auch wenn keine Schufa-Abfrage erfolgt, findet eine Bonitätsprüfung statt. Die Erfolgsaussichten hängen von Einkommen, bestehenden Verpflichtungen und der finanziellen Gesamtsituation ab.

-

Kann ich trotz negativer Schufa einen Kredit erhalten?

Das ist im Einzelfall möglich. Entscheidend sind Art und Alter der Einträge sowie Ihre aktuelle finanzielle Situation. Ein regelmäßiges Einkommen und stabile Verhältnisse erhöhen die Chancen.

-

Verschlechtert eine Kreditanfrage meinen Schufa-Score?

Eine Konditionenanfrage wirkt sich nicht negativ auf den Score aus. Sie dient lediglich der Prüfung von Kreditkonditionen. Erst ein tatsächlich abgeschlossener Kredit wird in der Schufa gespeichert.

-

Warum werben manche Anbieter mit „Kredit ohne Bonitätsprüfung“?

Solche Aussagen sollten kritisch hinterfragt werden. Seriöse Kreditinstitute prüfen immer die Rückzahlungsfähigkeit. Angebote ohne Prüfung bergen häufig höhere Kosten oder intransparente Bedingungen.

-

Wie kann ich meinen Schufa-Score überprüfen?

Verbraucherinnen und Verbraucher haben das Recht, einmal jährlich eine kostenlose Selbstauskunft bei der Schufa anzufordern. So lassen sich gespeicherte Daten prüfen und gegebenenfalls korrigieren.

-

Gibt es Kredite, die komplett ohne Schufa-Abfrage vergeben werden?

Es kann vorkommen, dass eine Bank nicht mit der Schufa arbeitet, sondern zum Beispiel Informationen anderer Auskunfteien nutzt. Dadurch wird die Schufa nicht einbezogen, eine Bonitätsprüfung findet aber trotzdem statt. Ein Kredit ohne Schufa-Abfrage bedeutet daher nicht automatisch, dass weniger geprüft wird oder die Bedingungen einfacher sind.

Wissenswertes rund um Kredite von easyCredit

Mehr zu Unseren Krediten:

Weiteres Finanzwissen: